11 IRS nodokļu audita trigeri - sarkanie karodziņi, kas jums jāzina pirms pieteikuma iesniegšanas

Nodokļu revīzijā IRS mikroskopā pakļauj visu jūsu finanšu dzīvi - jūsu ienākumus, aktīvus un izdevumus. Un, ja viņiem neizdodas pierādīt, ka jūsu atgriešanās bija pareiza, sagatavojieties soda sankcijām, naudas sodiem vai pat cietuma laikam.

Bet lielākā daļa IRS auditu nav izlases veida. Tos iedarbina algoritmiski “sarkanie karodziņi”, kas statistiski norāda vai nu uz kļūdainu ienesīgumu, lielām neizpaužamiem ienākumiem, vai arī uz abiem. Daži no labākiem tiešsaistes nodokļu sagatavošanas pakalpojumiem, piemēram, H&R bloks un TaxAct, tagad iekļaujiet brīdinājumus, ja jūsu atdošanā ir arī zemāk redzamie sarkanie karodziņi, lai gan tas neaizstāj sertificēta nodokļu sagatavotāja algošanu, lai nodrošinātu, ka jūsu atgriešanās ir pilnīga un precīza.

Gatavojot atgriešanos, izvairieties no šiem 11 sarkanajiem karodziņiem, lai nepieļautu nevēlamu labu ļaužu tēvoča uzmanību:

1. Augstie ienākumi

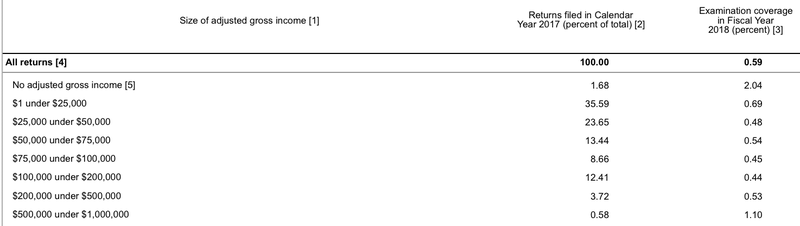

Saskaņā ar jaunākajiem pieejamajiem datiem - no 2017. gada - IRS revidēja 0,62% no visām nodokļu deklarācijām jeb aptuveni vienu no katrām 161 deklarācijām. Bet, jo lielāki ienākumi ir uzrādīti, jo lielākas ir revīzijas iespējas.

Nodokļu maksātājiem, kas nopelnīja vairāk nekā 10 miljonus USD ienākumu, bija biedējoši augsta revīzijas iespēja - 14,52%: vairāk nekā viena no septiņām deklarācijām. Kāpēc? Tāpēc, ka tieši tur ir labākais IRS naudas sprādziens. Ja viņi noķeras magnātu, kurš nopelna 10 000 000 USD gadā, krāpjoties ar saviem nodokļiem, viņi, iespējams, var nesamaksātos nodokļos ietīt miljoniem dolāru.

Bet, ja viņi pieķeras Džo Bārtenderim, kurš neuzrāda savus padomus par 500 ASV dolāriem, IRS nav īsti sēž uz neiekasēto ieņēmumu zelta raktuves. Tālāk ir norādīts, kā IRS audita numuri tiek izlikti par katru nodokļu kategoriju.

Palielinoties ienākumiem, sagatavojieties papildu pārbaudei no IRS, īpaši, ja tas strauji palielinās.

2. Nedeklarētie ienākumi

Ja jūs strādājat kādam kā W2 darbiniekam vai 1099 līgumdarbiniekam, IRS, iespējams, par to zina.

Parasti maksātājam ir jāiesniedz W2 vai 1099 veidlapas IRS. Biržas mākleris pat reģistrē 1099s par dividendēm, kuras nopelnāt no saviem akcijām.

Ja jūs nedeklarējat ienākumus, bet IRS saņem dokumentāciju, ka esat to saņēmis, jūs varat sagaidīt, ka dzirdēsit par viņiem.

Pat tad, kad nopelnāt naudas ienākumus un maksātāja faili nav Nr. 1099, IRS joprojām izmanto algoritmus, lai pārbaudītu jūsu tēriņu paradumus attiecībā pret deklarētajiem ienākumiem. Kad viņi nesaskaņojas, jūs varat sagaidīt, ka viņi tiks auditēti.

3. Augsti atskaitījumi attiecībā pret ienākumiem

Ja jūs nopelnījat 95 000 USD no sava darba, bet pieprasāt 90 000 USD nodokļu atskaitījumus, labāk ticat, ka IRS paaugstinās uzmundrinošās uzacis.

Dažiem izdevumiem, piemēram, hipotēkas procentu atskaitīšanai, aizdevēji IRS iesniedz nodokļu veidlapu 1098. Viņi precīzi zina, cik daudz jūs iztērējāt hipotēkas procentiem, tāpēc pat nedomājiet par skaitļa palielināšanu.

Citiem atskaitāmiem izdevumiem, piemēram, labdarības iemaksu atskaitījumiem un atskaitījumiem par izglītību, IRS norāda jūsu atgriešanos, ja tie ir lieli salīdzinājumā ar jūsu ienākumiem. Izdariet sev labvēlību un saglabājiet atskaitījumus samērīgus pret jūsu ienākumiem, it īpaši bieži izmantojamus atskaitījumus, piemēram, mājas biroja atskaitījumus..

Vai esat pārliecināts par jūsu atskaitījumu likumību? Ņemiet tos, bet veiciet lielisku uzskaiti, jo jums, iespējams, būs jāpierāda to derīgums IRS.

4. Uzpūsti biznesa izdevumi

Pašnodarbinātiem nodokļu maksātājiem uzņēmējdarbības izdevumu atskaitīšana C grafikā ir sapnis. Viņi joprojām var veikt standarta atskaitījumu, bet viņiem ir jāatskaita arī liela daļa izdevumu - daži piemēri ir ceļojumi, mājas birojs un biroja piederumi. Pats labākais, ka šeit atskaitītie uzņēmējdarbības izdevumi samazina ne tikai viņu ienākuma nodokļa rēķinu, bet arī pašnodarbinātības nodokļa rēķinu.

Un IRS to zina.

Pirms pārāk sapriecājaties par izdevumiem, šeit ir daži mākslīgie pasti, lai izvairītos no:

- Pieprasīt vairāk atskaitījumu nekā peļņu (īpaši vairākus gadus). Lielākā daļa uzņēmumu zaudē naudu pirmajā vai otrajā gadā. Galu galā biznesa sākšanai ir nepieciešami naudas līdzekļi, un tikai daži uzņēmumi redz tūlītēju peļņu. Bet jo vairāk izdevumu jūs pieprasa, salīdzinot ar jūsu biznesa ienākumiem, jo lielākas ir revīzijas izredzes, it īpaši, ja jūs pieprasāt zaudējumus uzņēmējdarbībai vairākus gadus pēc kārtas.

- Ziņo par ienākumu vai izdevumu apaļajiem skaitļiem. Bizness ir netīrs. Tātad, kad IRS redz kārtīgus, sakoptus numurus, viņi zina, ka nodokļu maksātājs tos, iespējams, noapaļo, kas labākajā gadījumā nozīmē aprēķinu, bet sliktākajā gadījumā - izgudrojumu. Tas savukārt nozīmē, ka nodokļu maksātājs, visticamāk, nevar uzrādīt precīzu dokumentāciju par šiem pārāk perfektajiem apaļajiem numuriem.

- 100% kopējo personīgo izdevumu norakstīšana. Kādas ir izredzes, ka nodokļu maksātājs savu viedtālruni izmanto tikai uzņēmējdarbībai un personīgajai dzīvei ir pilnīgi atsevišķs tālrunis? Vai kā būtu ar atsevišķām automašīnām, kuras brauc tikai uzņēmējdarbībā? Tikai daži cilvēki klejo apkārt ar vairākiem tālruņiem kabatā vai somā. Tikai daži cilvēki vienu automašīnu tur tikai darbam, bet vienu - personīgai lietošanai. Ja vien jūs nevarat pierādīt, ka esat izņēmums, nepieprasiet 100% no sava tālruņa, automašīnas vai citiem izdevumiem, kurus jūs dažreiz izmantojat personīgajā dzīvē.

- Pārāk daudz atskaitot ēdienreizēm, ceļojumiem un izklaidei. Nodokļu maksātājiem šķiet pārāk vilinoši ēdienreizes, ceļa un izklaides izmaksas norakstīt kā biznesa izmaksas. Protams, dažreiz pašnodarbinātajiem rodas šie izdevumi. Bet esiet pārāk mantkārīgs, un IRS nāks klauvēt. Viņi zina, ka šī necilā izdevumu trīsvienība tiek ļaunprātīgi izmantota, tāpat kā viņi zina, ka nodokļu maksātājiem ir grūti pierādīt, ka 100% no ceļojuma izdevumiem bija saistīti ar uzņēmējdarbību. Turklāt saskaņā ar 2017. gada Nodokļu samazināšanas un nodarbinātības likumu uzņēmumu īpašnieki vairs nevar atskaitīt izklaides izdevumus. Tas nozīmē, ka vairs nav jāveic atskaitījumi par golfa spēlēšanu vai sporta notikumiem neatkarīgi no tā, cik lietišķo saiti jūs apspriežat. Ēdināšanas un ceļojumu atskaitījumus izmantojiet konservatīvi, ja vispār, un glabājiet detalizētu uzskaiti un kvītis. Ja jums nav ierakstu par to, kas tur bija, par ko runājāt un kāpēc tas bija saistīts ar uzņēmējdarbību, neatskaitiet izdevumus.

- Mājas ofiss. Pašnodarbinātie cilvēki atšķirībā no darbiniekiem joprojām var pieprasīt atskaitījumu mājas birojā. Bet IRS zina, cik daudz nodokļu maksātāju ļaunprātīgi izmanto šo pašnodarbinātības nodokļa atskaitījumu, padarot to vieglu. Noteikumi ir skaidri: jūs varat atskaitīt tikai to vietu jūsu mājās, kuru izmanto tikai uzņēmējdarbībai. Nav svarīgi, uz cik darba e-pastiem jūs atbildējat, sēžot uz savas viesistabas dīvāna, skatoties Netflix; par šo vietu nevar atskaitīt. Ja jūsu mājās ir faktiskais birojs, kuru izmantojat tikai darbam, varat par to atskaitīt. Ja jūsu mājas pirmais stāvs ir sabiedrisks bizness, piemēram, bārs vai frizētava, un jūs dzīvojat otrā stāva dzīvoklī, par pirmo stāvu varat atskaitīt. Pretējā gadījumā nemīlieties un mēģiniet pretendēt uz savu viesu guļamistabu, kuras vienā stūrī ir rakstāmgalds. Visbeidzot, mājas biroja atskaitījumu varat veikt tikai tad, ja ziņojat par peļņu. To nevar izmantot, lai paplašinātu uzrādītos zaudējumus.

5. Ārvalstu finanšu konti

IRS kļūst ārkārtīgi ieinteresēts ārvalstu aktīvos. Viņi zina, ka daudzi nodokļu nemaksātāji izmanto ārzonu pirātu bankas un nodokļu oāzes, un, kad viņi pamana ārvalstu aktīvu aromātu, viņi atbrīvo medības..

Ja gada laikā glabājat ārvalstu finanšu kontus, kuru kopsumma pārsniedz USD 10 000, jums ir jāiesniedz FinCEN ziņojums 114 (FBAR). Ja to nedarāt, var novest pie nelabvēlīgiem sodiem.

Un, lai gan IRS, visticamāk, revidē nodokļu maksātājus ar atklātajiem ārvalstu kontiem, patiesībā suņi riebjas, kad viņi atklāj neizpaužamus ārvalstu kontus. Īsāk sakot, esiet ļoti uzmanīgs ar saviem ārvalstu aktīviem.

6. Naudas smagi biznesi

Restorāni, bāri, frizētavas, nagu saloni, automazgātavas un citi tikai skaidras naudas vai lielas naudas pārvadājumu uzņēmumi tiek pārbaudīti IRS. Kāpēc? Tā kā IRS zina, ka lielie uzņēmumi, kas pārvadā lielus naudas resursus, var vieglāk neuzrādīt ieņēmumus.

Naudas smagi uzņēmumi veic divkārt vilinošas revīzijas, jo tās tik bieži tiek izmantotas naudas atmazgāšanai.

Ja jūs strādājat ar lielu naudas daudzumu, glabājiet čīkstošas tīras grāmatas un algojiet asu grāmatvedi.

7. Prasība pēc vienas un tās pašas atkarīgās divreiz

Tikai viens no vecākiem var pieprasīt bērnu kā apgādājamu.

Ja esat precējies, bet iesniedzat dokumentus atsevišķi vai esat šķīrušies, tas nozīmē, ka vienam no vecākiem viņu atgriešanās laikā nav paveicies. Vajadzības gadījumā izmantojiet šķēršļu pārtraukšanas noteikumu, kas atrodams IRS publikācijā 501.

Atšķirībā no daudziem citiem sarkanajiem karogiem šajā sarakstā, šī nodokļu deklarācijas kļūda parasti ir tikai šāda: kļūda. Bet nedariet to, jo, pieprasot vienu un to pašu apgādājamo divreiz, jūsu atgriešanās būs atzīstama par kļūdainu IRS.

8. Pieprasīt īres zaudējumus

Starp daudzajām nekustamo īpašumu ieguldījumu priekšrocībām ir nodokļu priekšrocības. Bet, ja jūs pieprasāt zaudējumus no īres īpašuma, esiet gatavs dublēt savus numurus.

IRS ļauj līdz pat 25 000 USD īres zaudējumus atskaitīt no jūsu regulārajiem W2 ienākumiem - ja pats aktīvi pārvaldāt savus īres īpašumus. Ja jūs izmantojat ārpakalpojumus nekustamā īpašuma pārvaldniekam, aizmirstiet par to.

Pat ja jūs pats pārvaldāt, nodokļu maksātājiem, kas nopelna vairāk nekā 100 000 USD, atskaitīšana pakāpeniski tiek pārtraukta, un tiem, kas nopelna 150 000 USD vai vairāk, šī summa pilnībā izzūd..

Īres īpašumu iegūšana sarežģī nodokļu deklarēšanu, jo šīs nianses ir tikai ieskats noteikumu virsmā. Nomājiet grāmatvedi, kurš pārzina ieguldījumus nekustamajā īpašumā, lai palielinātu jūsu atskaitījumus un uzturētu sevi no Uncle Sam krustiem..

9. Zaudējumu pieprasīšana hobijam

Par hobija izdevumiem nevar atskaitīt nodokļus. Periods.

Lai darbību kvalificētu kā reālu biznesu, no kura atskaitāmi izdevumi, šai darbībai ir jābūt pamatotām cerībām nopelnīt peļņu, un tā jāpārvalda uzņēmējdarbībai līdzīgā veidā. Ja jūs nopelnāt naudu galvenokārt no W2 darba vietas vai citiem avotiem un vairākus gadus pēc kārtas cenšaties pieprasīt zaudējumus par “biznesu”, tas bieži vien norāda jūsu atgriešanos, lai pārskatītu cilvēka aģentu. Un, kad viņi redz “biznesu”, kas aizdomīgi izklausās pēc hobija, sagaidiet apmeklējumu.

Protams, neviens nesaka, ka savu hobiju nevar pārvērst naudas pelnīšanas biznesā. Pirms sākat pieprasīt izdevumus, vienkārši pārliecinieties, ka to izdarījāt.

10. Agrīnas izplatīšanas iegūšana no IRA vai 401 (k)

Ja izņemsit naudu no sava pensijas konta pirms 59,5 gadu vecuma, tā tiek uzskatīta par sadalījumu un tiek piemērota 10% soda nauda, kā arī nesamaksātie nodokļi. Daudzi nodokļu maksātāji nolaidīgi maksā šo sodu - un par to dzird no IRS.

Jūsu plāna turētājbanka ziņo par visiem pensijas konta sadalījumiem IRS; viņi par to jau zina. Ja jūs nedeklarējat kaut ko tādu, par kuru IRS jau zina, varat uzminēt, kas notiek.

Ja vien iespējams, izvairieties no šīs problēmas, un pieskarieties pensijas uzkrājumiem tikai pēc aiziešanas pensijā.

Pro padoms: Ja jums ir pieejams darba devēja atbalstīts 401 (k) plāns, pārliecinieties, ka tas jums ir reģistrējieties Blooom. Viņi veiks jūsu konta bezmaksas analīzi, lai pārliecinātos, ka esat pareizi diversificēts, vai esat pareizi sadalījis aktīvus un nemaksājat pārāk lielas nodevas.

11. Neziņošana par azartspēļu laimestu

Daudzi atpūtas spēlmaņi nezina, ka kazino ziņo IRS, izmantojot W-2G veidlapu. Vēlreiz Uncle Sam zina vairāk, nekā jūs domājat, ka viņš dara, un, kad kazino ziņo par lielu jūsu puses uzvaru un jūs nevērīgi to atklājat, jūs varat sagaidīt auditu.

Atpūtas spēlētājiem ir jāuzrāda visi laimesti kā “citi ienākumi” uz veidlapas 1040. Profesionāliem spēlētājiem savi ienākumi jādeklarē C sarakstā..

Bet kur spēlētāji patiešām nonāk nepatikšanās, ir jāziņo par zaudējumiem. Saskaņā ar likumu azartspēļu zaudējumus var izmantot tikai azartspēļu laimestu kompensēšanai, nevis citiem ienākumu veidiem. Vienīgais izņēmums ir profesionāliem spēlētājiem, un, ja jūs mēģināt apgalvot, ka esat profesionāls azartspēļu spēlētājs, kuram ir zaudējumi no jūsu C saraksta, nopelnot pilna laika W2 algu, gaidiet rūpīgu pārbaudi.

Nobeiguma vārds

Pēdējos gados ir daudz runāts par robotiem un automatizāciju, kas aizvieto visus mūsu darbus. Grāmatveži pilnīgi atrodas apdraudēto profesiju sarakstā, ņemot vērā nodokļu un nodokļu likumdošanas principus.

ASV nodokļu likumi atstāj tik daudz interpretācijas iespējas, ka bieži vien prasa spriedumu. Tā kā jūsu nodokļu deklarācija kļūst resnāka un sarežģītāka, viens no finanšu konsultantiem, kas jums jāpieņem, ir grāmatvedis.

Dažreiz jūs vēlaties, lai kāds jums pasaka ne tikai to, ko jūs varat darīt, bet arī to, kas jums jādara. Protams, jūs, iespējams, varēsit aprēķināt izdevumus atskaitījumā, bet par kādām izmaksām revīzijas risks?

Katru reizi, kad nodokļu deklarācijā ir viens vai vairāki no iepriekš minētajiem sarkanajiem karodziņiem, esiet īpaši uzmanīgs, lai veiktu precīzu uzskaiti. Nodokļu darbinieks, iespējams, nāk pie jums.

Vai jums kādreiz ir veikta revīzija? Kas piesaistīja IRS uzmanību?