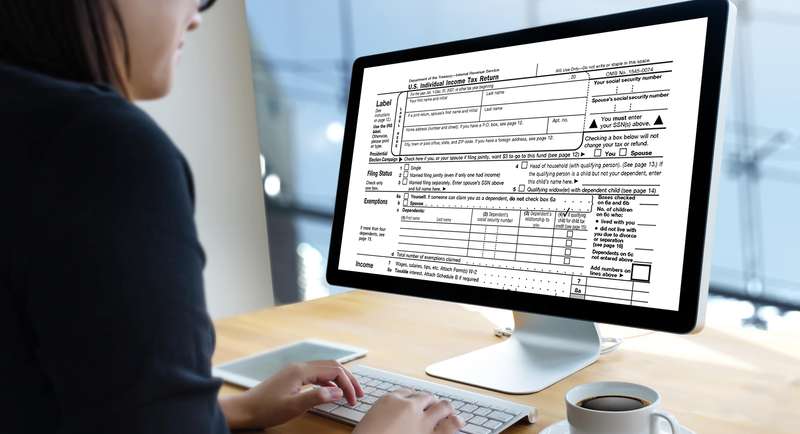

IRS nodokļu maksāšanas plāna sastādīšana - 8 soļi, kas jāņem vērā

Ja atrodaties šajā situācijā, neaizkavējiet. Par galveno prioritāti sazinieties ar IRS, lai atrastu problēmas risinājumu. Lai gan jūs varētu tam neticēt, IRS vēlas sadarboties ar jums, lai palīdzētu jums samaksāt nodokļu rēķinu.

Kas notiek, ja nemaksājat

Ja neveicat pasākumus maksājumu plāna iestatīšanai, IRS var izmantot savas lielās iespējas, lai no jums iegūtu naudu, kā vien iespējams. Pie tipiskām savākšanas metodēm pieder:

- Apgrūtinājuma uzlikšana jūsu mājām

- Jūsu bankas kontu iesaldēšana

- Nodokļu atmaksas arests, uz kuru jūs citādi varētu pretendēt

- Jūsu algas uzkrāšana

Ja IRS veiks kādu no šīm iekasēšanas metodēm, jūsu kredītreitings būs liels rezultāts. Krass kredītreitinga kritums var izraisīt apdrošināšanas likmju paaugstināšanos, kā arī aizdevumu un kredītkaršu procentu likmju paaugstināšanos. Vislabākā aizsardzība pret jūsu finanšu sabojāšanu ir IRS programmu priekšrocību izmantošana nodokļu nomaksai.

Nodokļu maksāšanas plāna iespējas

Saskaņā ar likumu IRS ir jāiekasē nodokļi 10 gadu laikā no nodokļu deklarācijas iesniegšanas dienas. Ja jūs apspriežat maksājuma plānu ar IRS, tad maksājumu summas tiek strukturētas tā, lai pārliecinātos, ka viss nodokļu rēķins ir samaksāts līdz 10 gadu iekasēšanas perioda beigām..

Šīs ir darbības, kuras varat veikt, lai pārliecinātos, ka nodokļu rēķins ir samaksāts:

1. Nosakiet kopējo maksājamo summu

Ir svarīgi precīzi noteikt, cik daudz jūs esat parādā, jo ir daudz dažādu iekasēšanas procedūru un maksāšanas iespēju, kas ir atkarīgas no summas. Piemēram, IRS nesen mainīja daudzas no apcietinājuma iesniegšanas procedūrām, palielinot slieksni no USD 5000 līdz USD 10 000, kas jāmaksā, pirms tā iesniegs apgrūtinājumu..

Ja jums ir parādā USD 10 000 vai mazāk un jūs esat visu laiku jaunāks par visiem jūsu ienākuma nodokļa pieteikumiem un maksājumiem no iepriekšējiem gadiem, tad IRS, iespējams, pieņems jūsu piedāvāto maksājuma plānu - ja vien netiks secināts, ka jūs faktiski var atļaujies samaksāt nodokļu rēķinu pilnībā tagad. Maksa, ko maksājat par līguma noslēgšanu, ir robežās no 43 līdz 105 ASV dolāriem atkarībā no summas, ko esat parādā, un noslēgtā līguma veida (tiešais debets, algas atskaitījums vai iemaksas maksājums)..

2. Apsveriet kompromisu

Kompromisa piedāvājums ir vienošanās starp nodokļu maksātāju un IRS, kas nokārto nodokļu parādu par summu, kas mazāka par kopējo summu. Saskaņā ar jaunajiem noteikumiem IRS paaugstināja maksimālo ienākumu līmeni no USD 50 000 līdz USD 100 000, ļaujot kvalificēties vairāk nodokļu maksātājiem. Maksimālais maksājamais nodoklis arī tika palielināts no USD 25 000 līdz USD 50 000. Kompromisa piedāvājumam ir jāiesniedz 433-A veidlapa, 656 veidlapa, 150 USD reģistrācijas maksa un sākotnējais nodokļu maksājums..

Kompromisa piedāvājums ir pēdējais mēģinājums panākt vienošanos ar IRS, jo aģentūra sagaida, ka pirms pieteikšanās jūs izsmelsit visas citas iespējas. IRS nosaka, vai jūs atbilstat kompromisa piedāvājumam, pārbaudot vairākus faktorus, tostarp:

- Maksāšanas spēja

- Ienākumi

- Izdevumi

- Pamatkapitāls

IRS parasti apstiprina kompromisa piedāvājumu, ja tas nosaka, ka summa, kuru jūs esat piedāvājis samaksāt, lai nokārtotu nodokļu parādu, ir lielākā summa, ko viņi varētu cerēt iekasēt no jums saprātīgā laika posmā..

3. Maksājiet ar kredītkarti

Kad laika gaitā maksājat IRS, no jums tiek iekasēti procenti 3% apmērā, kā arī soda naudas, kas turpina uzkrāties, līdz atlikums ir pilnībā samaksāts. IRS vietā jūs varētu vēlēties būt parādā savam kredītkaršu uzņēmumam, ja tikai cita iemesla dēļ, kā vien apturēt sodus.

Ja izvēlaties maksāt nodokli ar kredītkarti, American Express, Discover, MasterCard vai Visa maksājums ir jāapstrādā vienam no trim apstiprinātajiem pakalpojumu sniedzējiem: WorldPay US, Inc., Official Payments Corp. un Link2Gov Corp. Šīs aģentūras iekasējiet “ērtības maksu” aptuveni 2% apmērā no rēķina. Pēc tam jūs veicat maksājumus kredītkaršu uzņēmumam, kurš no jums iekasēs procentus tāpat kā par jebkuru citu pirkumu.

4. Sāciet jaunu sākumu

4. Sāciet jaunu sākumu

Ja nodokļu problēmas rodas no tā, ka jūs vispār neiesniedzat deklarāciju, tad jūs varat sagaidīt, ka no jums tiks iekasēts sods par neiesniegšanu, kas jāmaksā papildus jūsu atpakaļnodokļiem. Pašlaik sods par nesniegšanu mēnesī ir 0,5% mēnesī, nepārsniedzot 25% no jūsu nodokļu rēķina. IRS ir programma ar nosaukumu Fresh Start, ar kuras palīdzību jūs varat pieteikties, lai līdz sešiem mēnešiem tiktu atcelts sods par nesniegšanu. Lai kvalificētos, jums ir jāmaksā mazāk par 50 000 USD. Pieteikties var, iesniedzot veidlapu 1127-A.

5. Pieprasiet iemaksas līgumu tiešsaistē

Ja jums ir parādā 50 000 USD vai mazāk kombinēto nodokli, soda naudas un procentus un esat aktuāls nodokļu deklarāciju iesniegšanā, varat doties uz IRS vietni un izmantot tiešsaistes maksājuma līguma (OPA) pieteikšanās procesu. Ja jums ir parādā mazāk nekā USD 25 000, saskaņā ar šo plānu jūs varat izlemt, cik liela būs jūsu ikmēneša samaksa. Tomēr jums ir jāsamaksā savs atlikums piecu gadu laikā.

Ja jūsu parāds ir lielāks par USD 25 000, jums jāaizpilda veidlapa 433-F, kas ir paziņojuma par savākšanu informācijas veidlapa, lai pieteiktos dalībai maksājuma plānā. IRS izmanto veidlapā sniegto informāciju, lai apliktu jūsu aktīvus ar ķīlu un pēc tam noteiktu ikmēneša maksātāju summu. Apgrūtinājums informē sabiedrību, ka ASV valdībai ir prasības pret visu nodokļu maksātāja īpašumu un visām tiesībām uz īpašumu. Ja jūs nemaksājat nodokļus, IRS nākamais solis būtu noteikt nodevu un pārņemt valdījumā jūsu īpašumu ar nolūku to pārdot..

6. Pieprasiet iemaksu līgumu par lielu atlikumu

Ja esat parādā vairāk nekā 50 000 ASV dolāru un vēlaties pieteikties uz dalības līgumu, jums jāaizpilda un jānosūta 9445-FS veidlapa un 433-F veidlapa, paziņojums par kolekciju. Šo lietojumprogrammu nevar izdarīt tiešsaistē. IRS pārskata jūsu finanšu informāciju un pieņem lēmumu par to, vai jums ir tiesības uz iemaksu plānu. Ja IRS apstiprina jūsu pieprasījumu, aģentūra pieprasa maksu, kas svārstās no USD 43 līdz USD 105 atkarībā no jūsu ienākumiem un maksājuma plāna veida, uz kuru jūs pretendējat.

7. Apsveriet iespēju nolīgt profesionāli

Jums vajadzētu būt iespējai patstāvīgi rīkoties ar dokumentiem un sarunām, bet, ja pati ideja jūs nervozē, apsveriet iespēju nolīgt CPA, reģistrētu aģentu vai nodokļu advokātu, lai veiktu sarunas jūsu vārdā..

8. Sekojiet līdzi pašreizējiem un nākotnes nodokļiem

Kamēr jūs maksājat to, ko esat parādā par iepriekšējiem gadiem, noteikti sekojiet līdzi kārtējā gada nodokļu maksājumiem. Ja jums nav pietiekami daudz nodokļu, kas ieturēts no jūsu algas, vai ja esat pašnodarbināts, varat veikt aprēķinātos nodokļu maksājumus tieši IRS, izmantojot veidlapu 1040-ES.

Nobeiguma vārds

IRS ir reputācija, ka tā ir smagi darbojusies darījumos ar nodokļu maksātājiem - šī reputācija ir pelnījusi. Tomēr politikas izmaiņas pēdējos divos gados norāda, ka aģentūra ņem vērā lejupslīdes postošās sekas un uzskata, ka daudzi nodokļu maksātāji vienkārši ir parādā vairāk, nekā viņi var atļauties samaksāt. Ja uzskatāt, ka nodokļu maksājumos atpaliek, ir pienācis laiks IRS maksājumu plāniem pievērsties citādāk.

Kādas stratēģijas jūs izmantojat, lai pārliecinātos, ka jums nav parādā vairāk, nekā jūs varat atļauties maksāt nodokļos?

(foto kredīts: Bigstock)