Pēdējos 25 gados ir mainījušies 11 veidi, kā aiziet pensijā

Pirms gadsimta nebija ne sociālās apdrošināšanas, ne Medicare, ne veselības apdrošināšanas. Pensijas privātajā sektorā neveidojās, līdz 1921. gada Iekšējo ienākumu likumā korporācijām pensiju iemaksas tika atskaitītas no nodokļiem. Ātri uz priekšu pirms 50 gadiem, un vēl nebija jāizgudro tādi pensijas konti kā 401 (k) un IRA..

Pat pēdējos 25 gados pensionēšanās plānošana ir strauji attīstījusies. “Svētās govis” un pieņēmumi par šodienas pensijas plānošanu izskatījās ļoti atšķirīgi tikai pirms 25 gadiem, un vēl pēc 25 gadiem finanšu aina joprojām izskatīsies atšķirīga.

Lūk, kā mainījusies pensionēšanās pēdējos 25 gados un kādas tendences ir jāpievērš uzmanībai, plānojot un ietaupot pensijai.

1. Ir samazinājušies reālie sociālā nodrošinājuma pabalsti

Laikā no 1975. gada līdz 1984. gadam Sociālā nodrošinājuma pārvaldes (SSA) ikgadējā dzīves dārdzības korekcija (COLA) bija vidēji par 7,7% - augstāka nekā inflācija. Lielākais gada pieaugums bija satriecošs - 14,3%.

Lietas ir mainījušās. Desmit gadu laikā no 2009. līdz 2018. gadam vidējā COLA bija niecīga 1,36%, un trijos no šiem 10 gadiem COLA nebija neviena. Vecāko pilsoņu līgas pētījumā atklāts, ka tā rezultātā sociālā nodrošinājuma pabalstu reālā pirktspēja laikposmā no 2000. līdz 2017. gadam ir samazinājusies par 30%..

Kāpēc tēvocis Sems ir izaudzis tik stingri? Tā kā sociālā apdrošināšana ir bēdīgi slavena ar maksātnespēju. Nevis kaut kādā neskaidrā “citas dienas problēma” nozīmē, bet gan nozīmē “tā ir naudas zaudēšana, kā mēs runājam”. Sociālā nodrošinājuma pārvalde 2016. gadā prognozēja, ka līdz 2020. gadam izmaksas pārsniegs ieņēmumus. Divus īsus gadus vēlāk SSA atzina, ka viņi jau tērē vairāk, nekā savāc. Viņu lēš, ka maksātnespējas datums ir 2034. gads. Bet kā Vašingtona izturēsies pret šo politisko un fiskālo fiasko, kāds ir uzminējis.

Ne mazāk strīdīgs ir tas, kā tas ietekmē jūsu pensijas plānošanu. Negaidiet, ka sociālais nodrošinājums jūs atbrīvos, kad pienāks laiks doties pensijā. Esiet gatavs segt savus pensijas izdevumus, jo sociālā nodrošinājuma joma turpina izžūt.

2. Darba devēji pāriet no pensijām uz iemaksu kontiem

Pat vēl pirms 25 gadiem pensijas bija daudz izplatītākas nekā mūsdienās. Pēdējā pusgadsimta laikā ir notikusi pāreja no noteiktu pabalstu plāniem - labāk pazīstamiem kā pensijām - un uz noteiktu iemaksu plāniem, piemēram, 401 (k) un 403 (b) kontiem. Kā norāda nosaukums, šajos plānos darba devēji piedāvā katru mēnesi iemaksāt noteiktu summu darbinieka pensijā, nevis maksāt viņiem noteiktu summu katru mēnesi par atlikušo mūžu.

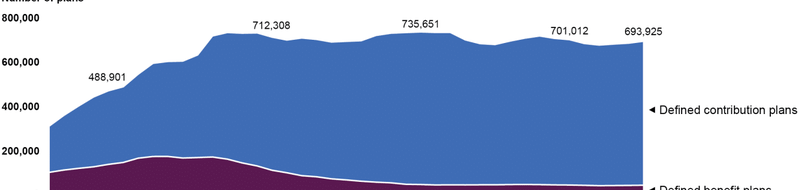

Šis grafiks no valdības atbildības biroja to labi apkopo:

Turklāt pašreizējo pensiju mērķis arvien ir izpirkt saņēmējus un izkļūt no beztermiņa maksājumiem. Tā ir tendence, ko sauc par “riska mazināšanu”, kurā pensiju fonds piedāvā darbiniekam vienreizēju izmaksu, nevis pastāvīgus maksājumus par mūžu. Saskaņā ar Pensiju pabalstu garantiju korporācijas teikto, ka vairākums (86%) pensiju sponsoru turpina riskēt..

Vecāka gadagājuma darba ņēmēju riska mazināšana un gados vecāku darba ņēmēju pensiju samazināšanās nebūt nav problēma. Tomēr daudziem jaunākiem darba ņēmējiem nav piekļuves noteikto iemaksu kontam, jo ir palielinājusies žiglonu ekonomika (vairāk par to zemāk). Bez darba devēja sponsorēta, noteiktu pabalstu konta, piemēram, 401 (k), darbinieki joprojām var palielināt IRA. Pašnodarbinātie, pat tie, kurus uzskata par 1099 darbiniekiem, var izmantot SEP IRA kontus un viņu augstākos iemaksu ierobežojumus.

3. GIG ekonomikas pieaugums (un pensionēšanās pabalstu kritums)

Saskaņā ar 2017. gada Pew pētījumu, kas satrauc 41% tūkstošgadu cilvēku, kuri strādā pilnu darba laiku, nav piekļuves jebkāda veida darba devēja sponsorētam pensijas plānam. Pētījums turpināja atzīmēt, ka pat tūkstošgadnieki, kuriem ir pieeja darba devēja pensionēšanās plānam, bieži to neizmanto; tikai 31% nodarbināto tūkstošgadu piedalījās darba devēju pensionēšanās plānā.

Daļējs piekļuves trūkuma iemesls ir gig ekonomika un līgumdarbinieki, kuri saņem 1099 veidlapu, nevis W-2 formu, piemēram, tradicionālie darbinieki. 2018. gada NPR / Marist aptaujā tika noskaidrots, ka katrs piektais darbs ir 1099 koncerts, nevis W-2 darbs ar labumiem. 2018. gada Gallup aptaujā tika noskaidrots, ka 36% amerikāņu piedalās koncertu ekonomikā.

Nesaprot mani nepareizi; Man nekas cits kā cieņa pret cilvēkiem, kuri uzņemas blakus biznesu, strādājot pilnu slodzi vai uzsākot savu biznesu. Bet amerikāņi bez darba devēja sponsorēta pensijas plāna ir 100% vieni paši, lai pārvietotos tādos jēdzienos kā drošas izstāšanās likmes, secības risks un citi izaicinājumi, plānojot un ietaupot pensijai..

Kurš liek jautāt: vai amerikāņi ir saskārušies ar izaicinājumu ietaupīt, aizejot pensijā? Pēc skaitļiem, daudzi no viņiem nav.

4. Amerikāņi paši netaupa pietiekami daudz

Biedējošie pensijas uzkrājumu statistika varētu aizpildīt šausmu antoloģiju. Vienam no trim amerikāņiem pensionēšanās gadījumā nekas nav saglabāts, vēsta Inc. Magazine. Kometa finanšu izlūkošanas pētījumā atklāts, ka 42% mazuļu uzplaukuma īpašnieku nekas nav saglabāts pensijas kontā. Citā Apdrošināto pensijas institūta veiktajā pētījumā atklājās, ka 70% uzplaukuma cilvēku pensijai ir ietaupīti mazāk nekā 5000 USD. Norādiet kliedzošu un ar roku izgriešanu.

Lai gan individuālie skaitļi un statistika atšķiras, portrets, kuru viņi glezno, ir skaidrs: amerikāņiem trūkst vai nu finanšu pratības, disciplīnas vai līdzekļu, lai atbilstoši plānotu un finansētu savas pensijas. Mēs skolās nemācām finanšu pratību. Tas nav pārsteidzoši, ka amerikāņi nav gatavi stratēģizēt un īstenot savu finansiālo neatkarību.

Ko tu vari izdarīt? Palieliniet ietaupījumu līmeni un izmantojiet automātisko uzkrāšanas lietotņu priekšrocības, piemēram Ozolzīles, noņemt daļu no disciplīnas un gribasspēka no vienādojuma. Veiciet pensijas iemaksas par pirmajiem “izdevumiem”, ko maksājat no katras algas, nevis pēc tam, kad maksājat, ņemot vērā to, kas mēneša beigās paliek jūsu norēķinu kontā..

Tīras vērtības izsekošana palīdz arī jums būt motivētiem un informētiem. Katru mēnesi varat novērot neto vērtības pieaugumu, izmantojot tādu pakalpojumu kā Personīgais kapitāls vai Piparmētra.

5. Amerikāņi dzīvo ilgāk

Jaunākie Pasaules Bankas dati par dzīves ilgumu ir 2016. gads, kurā amerikāņu vidējais dzīves ilgums bija 78,7 gadi. Atgriezieties pulkstenī par 25 gadiem līdz 1991. gadam, un ASV paredzamais dzīves ilgums bija vairāk nekā trīs gadus īsāks - 75,4 gadi. Tas amerikāņu pensionēšanās plānošanas finansiālajām problēmām pievieno vēl vienu līmeni.

Atcerieties, ka sociālā nodrošinājuma pabalsti sarūk. Pensijas izzūd par labu noteiktu iemaksu plāniem. Tomēr daudziem amerikāņiem nav piekļuves šiem plāniem, un vecāka gadagājuma darbinieki ir nožēlojami sagatavoti aiziešanai pensijā. Tas liek brīnīties, kā amerikāņi varēs atļauties savu ilgāko mūžu, ja nebūs pietiekamu pensijas uzkrājumu un ienākumu.

6. Veselības aprūpes izmaksas ir strauji palielinājušās

Veselības aprūpes izmaksu pieaugums ir labi dokumentēts - nemaz nerunājot par acīmredzamu ikvienam, kam par to jāmaksā. Pielāgojot inflācijai 2017. gada dolāru, veselības aprūpes izdevumi uz vienu iedzīvotāju Amerikas Savienotajās Valstīs vairāk nekā dubultojās no USD 5 187 1992. gadā līdz USD 10 739 2017. gadā par Medicare un Medicaid pakalpojumu centriem..

Un tas nav lētāk. HealthView Services 2018. gada ziņojums prognozē 65 gadus vecam pārim medicīniskās izmaksas nākotnē par dzīves ilgumu 537 334 USD, neskaitot ilgtermiņa aprūpi. Tas ir vairāk nekā pusmiljons dolāru nākotnes veselības aprūpes izmaksās vien vidējam amerikāņu pārim.

Veselības aprūpe pensionāriem šodien rada daudz lielākas bažas nekā tā bija pirms 25 gadiem. Aizvien biežāk pensionāri paši pēta veselības apdrošināšanas iespējas, atrod veidus, kā ietaupīt no veselības aprūpes izmaksām, un plāno veidus, kā nākotnē sevi pasargāt no medicīnisko izmaksu pieauguma..

7. Jauns Medicare D daļas recepšu medikaments

Saskaņā ar 2003. gada Medicare recepšu zāļu, uzlabošanas un modernizācijas likumu Kongress likumos pieņēma papildu iespējas Medicare recepšu zāļu segšanai. Izmaiņas stājās spēkā 2006. gadā saskaņā ar tā dēvētajiem “Medicare D daļas” pārklājuma plāniem. Šie ir privātā sektora plāni, kurus regulē Medicare un kas ļauj pensionāriem maksāt ikmēneša maksu par samazinātām recepšu zāļu cenām.

Tā ir viena no daudzajām pieejamajām iespējām samazināt recepšu medikamentu izmaksas, kuras pensionāriem vajadzētu izpētīt. Bet vairāk iespēju ir tikai tik noderīgas, cik saprotamas, tāpēc lūdziet palīdzību, ja jums tā ir nepieciešama. Pirms iesaistīties dārgā plānā, izpētiet lētākas recepšu zāļu atlaižu kartes un citas iespējas ar zemākām izmaksām.

8. Medicare priekšrocību plānu pieaugums

Līdzīgi kā Medicare D daļas plāni, “Medicare Advantage” plāni - pazīstami arī kā “C daļa” plāni - tiek privatizēti, bet reglamentētie Medicare plāni, kas piedāvā papildu pārklājumu. Viņi bieži tiek aprakstīti kā “viss vienā” Medicare plāni, jo tie, protams, sedz vairāk izdevumu, piemēram, redzes un stomatoloģijas, nekā tradicionālie Medicare - par papildu piemaksu, protams.

Medicare Advantage jeb C daļas plāni radās 90. gadu vidū un kopš tā laika ir kļuvuši sarežģītāki un populārāki. Pirms iegādāties dārgākus Medicare Advantage plānus, pārliecinieties, ka jūs pilnībā zināt savas iespējas un runājiet ar apdrošināšanas ekspertu, lai pieņemtu apzinātu lēmumu..

9. Amerikāņi dodas pensijā vēlāk

Courtney Coile no Vellesley koledžas analizēja pašreizējā iedzīvotāju aptaujas datus un parādīja, ka 1990. gadā tikai 38% no 62 līdz 64 gadus veciem cilvēkiem strādāja. Kā ziņoja Bloomberg, līdz 2017. gadam šis procents strauji pieauga līdz 53%. Tāpat 1997. gadā lielākā daļa (57%) vīriešu sāka saņemt sociālā nodrošinājuma pabalstus 62 gadu vecumā - agrākajā iespējamajā vecumā. Līdz 2017. gadam šis procents samazinājās tikai līdz trešdaļai vīriešu.

Kad sociālā nodrošinājuma pabalsti zaudē pirktspēju, pazūd pensijas un amerikāņi dzīvo ilgāk, viņiem jāstrādā ilgāk. Daudzi amerikāņi neapzinās, ka viņiem ne vienmēr ir izvēle šajā jautājumā. ProPublica un Pilsētas institūta pētījums vairāku desmitgažu laikā atklāja, ka 56% gados vecāku darba ņēmēju viņu darba devēji bija izspieduši no darba. Vēl 9% cilvēku bija spiesti atkāpties no amata personisku iemeslu dēļ, piemēram, veselības traucējumu dēļ.

Jūs dzīvojat ilgāk, tāpēc strādājat ilgāk. Uz papīra ir jēga. Plānojot pensijas uzkrājumus, nerēķinieties ar to, ka jums ir pilnīga kontrole pār jūsu pensijas datumu, un rīkojieties, lai aizsargātu savu karjeru un darbu, lai samazinātu piespiedu priekšlaicīgas pensionēšanās izredzes..

10. Rotas konta pieaugums

Rota pensionēšanās konti neeksistēja pirms 25 gadiem. Viņi tika ieviesti 1997. gada Nodokļu atvieglojumu likumā, un viņi ļāva amerikāņiem mainīt nodokļus viņu aiziešanas kontos. Tradicionālajā IRA vai 401 (k), jūsu iemaksas šajā fiskālajā gadā nav apliekamas ar nodokļiem, bet jūs maksājat nodokļus par ienākumiem, atsaucot tos pensijā. Roth IRA vai 401 (k) jūs tagad maksājat nodokļus par iemaksām, bet, aizejot pensijā, jūs nemaksāt nodokļus.

Tā ir noderīga iespēja, īpaši jaunākiem pieaugušajiem ar zemākiem ienākumiem. Vēl viena Roth kontu atmaksa, kuru vērts pieminēt, ir tāda, ka Roth kontā esošo naudu varat izmantot, lai apmaksātu bērnu koledžas mācību. Jūs pat varat izmantot savus Roth konta līdzekļus bez nodokļa, lai veiktu iemaksu pirmās iemaksas veikšanai.

Ja jums vēl nav izveidots Roth konts, to var izdarīt, izmantojot tādu uzņēmumu kā Labināšana.

11. Investori ir apzinīgāki par maksu

Reiz savstarpējo fondu pārvaldnieki varēja izdomāt bandītus un iekasēt milzīgas izmaksu attiecības. Galu galā pirms 25 gadiem lielāko daļu darījumu veica naudas pārvaldītājs, un daudzi klienti nekad neskatījās uz individuālajām kopfondu pārvaldības maksām. Mūsdienās investori var izveidot savu brokeru kontu tiešsaistē 30 sekundēs un savām acīm redzēt, kādas ir katra fonda maksas attiecības. Tad nav pārsteigums, ka investori tagad rēķinās ar augstām fondu pārvaldīšanas maksām un no tām aizkavējas. Tikai septiņu gadu laikā no 2009. līdz 2016. gadam vidējie ETF izdevumu rādītāji samazinājās par 32%, liecina Investīciju kompānijas institūta dati.

Šī izpratnes palielināšanās par pārvaldības maksām ir viens no daudzajiem iemesliem, kāpēc arvien vairāk investoru izvēlas pasīvus indeksa fondus, nevis aktīvi pārvaldītus fondus. Tas liecina arī par arvien pieaugošo izsmalcinātību amerikāņu investoru vidū, jo viņi ir spiesti uzņemties lielāku atbildību par pensijas plānošanu.

Pro padoms: Blooom, kurā tiek piedāvāta bezmaksas 401 (k) plānu analīze, tiks apskatītas maksas, ko maksājat par savu 401 (k) kontu. Viņi arī pārliecināsies, vai esat pareizi dažādots un vai jums ir pareiza līdzekļu sadale.

Nobeiguma vārds

Pensija “nav tā, kā bija agrāk”. Pensijas un sociālā drošība samazinās. Amerikāņi aizvien vairāk dodas pensijas plānošanā. Tas nozīmē, ka jums ir jānosaka, cik daudz jums ir nepieciešams pensijai, un kā ietaupīt un ieguldīt, lai sasniegtu šo mērķi.

Labā ziņa ir tā, ka ir vairāk instrumentu nekā jebkad agrāk, lai palīdzētu veikt ieguldījumus un pat automatizēt pensijas ieguldījumus. Jūs varat izmantot robo-konsultantus, lai izvēlētos jums aktīvu sadali un automātiski līdzsvarotu portfeli. Varat arī izmantot tādas lietotnes kā Chime lai automātiski rezervētu naudu pensijai.

Izmantojiet šo iespēju un kontrolējiet savu pensijas plānošanu. Jūs noteikti nevarat rēķināties, ka kāds cits to izdarīs jūsu labā.

Kā jūs uzņematies savas pensijas plānošanas un investīciju vadības grožus??